税制上の優遇措置

東京医科歯科大学基金へのご寄附については、税制上の優遇措置が適用されます。

個人からのご寄附の場合

所得税の控除について

【一般基金・特定基金(課外活動支援基金・新型コロナウイルス感染症対策基金・東京医科歯科大学病院支援基金)へのご寄附の場合】

◆ 所得控除

所得税法上の寄附金控除の対象となる指定寄附金(所得税法第78条第2項第2号)として税制上の優遇措置を受けることができます。寄附金額(総所得金額等の40%を上限とする)から2千円を除いた額について、所得税の課税所得金額から控除できます。

確定申告の際には、本学が発行した「寄附金領収書」を添えて、所轄税務署にご提出ください。

【所得控除による還付金額の計算の仕方】

(寄附金額-2,000円)×税率(収入により異なる)=還付金額

例:年収700万(課税所得金額)の方が30万円を寄附する場合

(300,000円-2,000円)×23%(税率)=68,540円(還付金額)

◆ 所得控除

所得税法上の寄附金控除の対象となる指定寄附金(所得税法第78条第2項第2号)として税制上の優遇措置を受けることができます。寄附金額(総所得金額等の40%を上限とする)から2千円を除いた額について、所得税の課税所得金額から控除できます。

確定申告の際には、本学が発行した「寄附金領収書」を添えて、所轄税務署にご提出ください。

【所得控除による還付金額の計算の仕方】

(寄附金額-2,000円)×税率(収入により異なる)=還付金額

例:年収700万(課税所得金額)の方が30万円を寄附する場合

(300,000円-2,000円)×23%(税率)=68,540円(還付金額)

※ 課税所得金額とは:給与所得金額(給与収入金額-給与所得控除額)から基礎控除、社会保険控除、

配偶者控除、扶養控除、生命保険料控除、損害保険料控除等の合計額を控除した金額をいいます。

※ 所得税の税率は、平成28年4月1日現在の法令によります。

配偶者控除、扶養控除、生命保険料控除、損害保険料控除等の合計額を控除した金額をいいます。

※ 所得税の税率は、平成28年4月1日現在の法令によります。

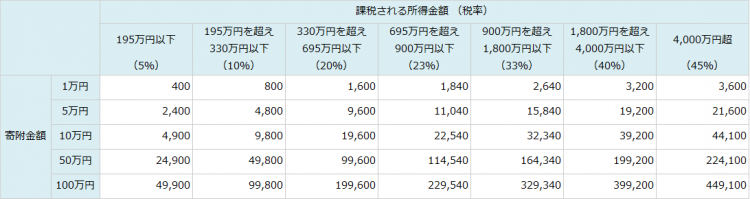

減税される所得税の目安(単位:円)

●所得税還付額の目安表はこちら

【特定基金(修学支援基金・研究等支援基金)へのご寄附の場合】

令和2年度の税制改正により、修学支援事業および研究等支援事業に対するご寄附については、これまでの「所得控除」に加え、新たに「税額控除」の適用対象となりました。本学の「修学支援基金」「研究等支援基金」へのご寄附は上記に該当いたしますので、確定申告の際に、所得控除または税額控除のいずれか一方を選択いただけます。

確定申告の際には、本学が発行した「寄附金領収書」と「税額控除に係る証明書(写)」を添えて、所轄税務署にご提出ください。

◆ 所得控除 (上述)

◆ 税額控除

個人が寄付した金額の一定割合を、所得税額から直接控除することができる制度です。税率に関係なく所得税額から直接控除されるため、多くの方において、所得控除と比較して減税効果が大きくなります。

寄附金額(総所得金額等の40%を上限とする)から2千円を除いた額の40%に相当する額が、所得税額から控除されます。

【税額控除による還付金額の計算の仕方】

(寄附金額-2,000円)×40%=還付金額

例:年収700万(課税所得金額)の方が30万円を寄附する場合

(300,000円-2,000円)×40%(税率)=119,200円(還付金額)

※還付金額は、当該年の所得税額の25%が上限となります。

【特定基金(修学支援基金・研究等支援基金)へのご寄附の場合】

令和2年度の税制改正により、修学支援事業および研究等支援事業に対するご寄附については、これまでの「所得控除」に加え、新たに「税額控除」の適用対象となりました。本学の「修学支援基金」「研究等支援基金」へのご寄附は上記に該当いたしますので、確定申告の際に、所得控除または税額控除のいずれか一方を選択いただけます。

確定申告の際には、本学が発行した「寄附金領収書」と「税額控除に係る証明書(写)」を添えて、所轄税務署にご提出ください。

◆ 所得控除 (上述)

◆ 税額控除

個人が寄付した金額の一定割合を、所得税額から直接控除することができる制度です。税率に関係なく所得税額から直接控除されるため、多くの方において、所得控除と比較して減税効果が大きくなります。

寄附金額(総所得金額等の40%を上限とする)から2千円を除いた額の40%に相当する額が、所得税額から控除されます。

【税額控除による還付金額の計算の仕方】

(寄附金額-2,000円)×40%=還付金額

例:年収700万(課税所得金額)の方が30万円を寄附する場合

(300,000円-2,000円)×40%(税率)=119,200円(還付金額)

※還付金額は、当該年の所得税額の25%が上限となります。

※ 平成25年~平成49年までは上記税額に復興特別所得税2.1%が加算されます。

※ 上記はあくまでも目安となっております。収入の種類、各種所得控除等により変動が生じることがあります。

※ 上記はあくまでも目安となっております。収入の種類、各種所得控除等により変動が生じることがあります。

個人住民税の控除について

都道府県又は市区町村が、条例により指定した寄附金(条例指定寄附金)について個人住民税の税額控除の対象となります。

本学は、現在都道府県指定として、東京都及び千葉県、また、市区町村指定として文京区及び市川市より指定を受けております。

※ その他の都道府県、市区町村(文京区以外の東京23区を含む)からは指定を受けておりませんので、控除されません。

※ ご寄附いただいた年の翌年1月1日のご住所が上記の自治体内の方が対象となります。

住民税の控除額=年間の寄附金合計額(総所得金額等の30%が限度-2千円)×控除率

【控除率】

都道府県指定:4% 市区町村指定:6% 双方指定:10%

(例) 文京区、市川市在住者:10%控除

東京都(文京区除く)、千葉県(市川市除く)在住者:4%控除

本学は、現在都道府県指定として、東京都及び千葉県、また、市区町村指定として文京区及び市川市より指定を受けております。

※ その他の都道府県、市区町村(文京区以外の東京23区を含む)からは指定を受けておりませんので、控除されません。

※ ご寄附いただいた年の翌年1月1日のご住所が上記の自治体内の方が対象となります。

住民税の控除額=年間の寄附金合計額(総所得金額等の30%が限度-2千円)×控除率

【控除率】

都道府県指定:4% 市区町村指定:6% 双方指定:10%

(例) 文京区、市川市在住者:10%控除

東京都(文京区除く)、千葉県(市川市除く)在住者:4%控除

相続税に関する優遇措置について

相続により取得した財産を東京医科歯科大学に寄附した場合、要件を満たせば寄附した財産に相続税が課税されません。

相続税には申告期限がございますので、お早めに募金室までご相談ください。

【お問合せ先】

東京医科歯科大学基金募金室

住 所:東京都文京区湯島1-5-45

電 話:03-5803-5068

e-mail:bokin.adm(ここに@を入れてください)tmd.ac.jp

相続税には申告期限がございますので、お早めに募金室までご相談ください。

【お問合せ先】

東京医科歯科大学基金募金室

住 所:東京都文京区湯島1-5-45

電 話:03-5803-5068

e-mail:bokin.adm(ここに@を入れてください)tmd.ac.jp

法人からのご寄附の場合

法人税法上の全額損金算入が認められる指定寄附金(法人税法第37条第3項第2号)として税制上の優遇措置を受けることができます。